Chroniques éducatives

Guide de l'investisseur

Nous avons élaboré un guide des principes de base en investissement. Si vous les comprenez bien et les respectez, vous obtiendrez plus de succès dans vos investissements et par le fait même une tranquillité d’esprit. Bonne lecture!

- Détails

Bonjour,

La saison des impôts est en cours. Si vous recevez un retour d’impôts, nous pouvons vous aider à prendre la meilleure décision, que ce soit de rembourser une dette ou de l’investir. Voici les principaux éléments du budget provincial et fédéral qui peuvent avoir un impact sur vos finances personnelles.

Budget provincial

- Annonce d’une baisse de 1% des deux premiers taux d’imposition en 2023 (jusqu’à 98 540$ de revenus). 814$ d’économie maximale par personne. Les retenues à la source seront ajustées dès juillet.

- Déficit prévu de 4 milliards $. La dette baisse en pourcentage du PIB.

- Mesures pour les Fonds de solidarité FTQ, Fondaction de la CSN et les fonds Capital régional et coopératif Desjardins.

- Le délai pour retirer un investissement à la retraite ou à 65 ans est de 2 ans présentement.

- Le délai passera à :

- 3 ans pour les actions acquises après le 1er juin 2024.

- 4 ans pour les actions acquises après le 1er juin 2025.

- 5 ans pour les actions acquises après le 1er juin 2026.

- Le crédit d’impôt de 15% au provincial ne sera pas accordé pour un particulier dont le revenu dépasse 112 655$ (basé sur 2022) pour les cotisations après le 1er janvier 2024. Le crédit d’impôt au fédéral est de 15%.

- Modifications au Régime des Rentes du Québec (RRQ)

- Un travailleur de 65 ans et plus pourra demander à son employeur de ne plus payer de cotisations.

- Il sera possible de retarder le paiement de la rente de retraite à 72 ans dès le 1er janvier 2024.

Budget fédéral

- Lancement du CÉLIAPP pour l’achat d’une première maison.

- Un déficit de 43 milliards $ est prévu pour 2022-2023 et un déficit de 40 milliards $ pour 2023-2024. Il n’y a pas d’équilibre budgétaire de prévu.

- La limite de retrait d’un Régime enregistré d’épargne études (REÉÉ) pour les 13 premières semaines passera de 5 000$ à 8 000$.

- Augmentation de l’Impôt Minimum de Remplacement (IMR) pour les particuliers à revenu élevé. L’exonération de base augmente de 40 000$ à 173 000$.

- Le régime canadien de soins dentaires couvrira les soins dentaires des Canadiens non assurés dont le revenu familial est inférieur à 90 000$. Aucune quote-part lorsque le revenu familial est inférieur à 70 000$.

- Plusieurs mesures ciblées

- Remboursement pour l’épicerie pour les familles avec des revenus faibles

- Meilleur encadrement des frais indésirables cachés (Téléphones cellulaires, concerts, frais de bagages excessifs…)

- Le taux d’intérêt criminel est réduit de 47% à 35%

- Réduction des coûts de transactions des cartes de crédit

- Augmentation des bourses d’études de 40% et le plafond de prêts d’études canadiens sans intérêt augmente de 210$ à 310$ par semaine

Pour avoir plus d’information sur les budgets, vous pouvez consulter le lien suivant :

https://www.apff.org/fr/resumes-des-budgets

Bonne journée,

- Détails

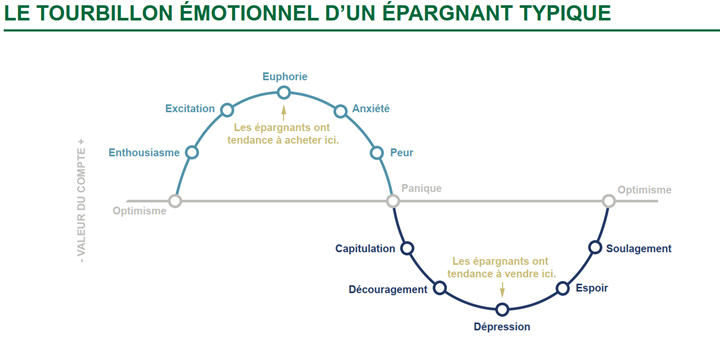

Le marché est un jeu à somme nulle, ce qui signifie que pour chaque gagnant, il existe un perdant. Ce qui fait généralement perdre les gens lorsqu'ils investissent, c'est la peur et l’appât du gain qui les poussent souvent à agir au mauvais moment. Bien que vous ayez probablement entendu l'expression « achetez lorsque les marchés sont en baisse et vendez lorsqu’ils sont en hausse », la réalité est que la plupart des investisseurs font le contraire. Ils ont peur et vendent à bas prix, puis rachètent à des prix plus élevés lorsqu'ils se sentent optimistes. Ce que ces investisseurs ne réalisent pas, c'est qu'ils font don de leur rendement à d'autres investisseurs plus disciplinés. Pour que quelqu'un gagne, il doit y avoir un perdant. La prochaine fois que vous vous inquiéterez d'une récession, de l'inflation ou d'une correction des marchés boursiers, et que vos émotions vous pousseront à vendre, demandez-vous simplement : « Suis-je prêt à faire don de mes rendements à quelqu’un de plus discipliné ? »

- Détails

Bonjour,

Nous avons ressorti les principaux éléments du budget provincial et fédéral qui peuvent avoir un impact sur vos finances personnelles.

Budget provincial

- Le budget est déficitaire mais devrait être équilibré en 2023-2024 en tenant compte du versement au fonds des générations

- Un crédit de 500$ sera versé suite à la production du rapport d’impôt pour toutes les personnes de 18 ans et plus qui produisent un rapport d’impôts et déclarent moins de 100 000$ de revenu net. Il est réduit progressivement entre 100 000$ et 105 000$ de revenus et est de 0$ pour ceux ayant des revenus supérieurs à 105 000$.

Budget fédéral

- Le budget est déficitaire mais la bonne performance de l’économie permet de le réduire. Il n’y a pas de retour à l’équilibre budgétaire de prévu, le gouvernement annonce la création de nouveaux programmes qui amèneront des dépenses (Aide à l’acquisition de maisons et Régime d’assurance dentaire)

- Le profit sur la vente d’une maison acquise moins de 12 mois serait un revenu imposable à 100%. Sauf dans les cas suivants : décès, invalidité, naissance d’un enfant, nouvel emploi, une séparation ou un divorce, l’insolvabilité, la disposition involontaire (expropriation ou catastrophe naturelle ou d’origine humaine).

- Le crédit d’impôt pour l’achat d’une première habitation est doublé, passant de 750$ à 1500$.

- Un nouveau crédit d’impôt de 15% des dépenses pour la rénovation d’habitations multigénérationnelles, maximum 7500$ de crédit d’impôt.

- Création d’un compte CÉLIAPP pour l’achat d’une première maison dès 2023

- Les cotisations dans le CÉLIAPP seront déductibles d’impôts (comme pour un REER)

- Le CÉLIAPP pourra être retiré sans impôts pour l’achat d’une seule et première propriété

- Il faut avoir 18 ans et ne pas vivre dans sa maison ou la maison de son conjoint dans l’année de l’ouverture du compte ou les 4 années précédentes.

- L’achat doit se faire dans les 15 années suivant l’ouverture du compte et le compte doit être fermé dans les 12 mois suivant le premier retrait.

- La cotisation est de 8000$ par année (non indexé) et les droits annuels ne sont pas cumulables

- Si le CÉLIAPP est utilisé pour acquérir une nouvelle propriété, le RAP ne peut pas être utilisé.

- La cotisation au CÉLIAPP peut se faire par un transfert direct du REER sans impact fiscal

- Si le CÉLIAPP n’est pas utilisé, le montant peut être transféré au REER sans toucher aux droits de cotisation REER

- Il s’agit donc d’un compte qui amène des éléments complexes de planification, un outil qui profitera aux investisseurs avec des liquidités et qui va probablement favoriser une nouvelle hausse des prix de l’immobilier. Le gouvernement devra préciser plusieurs éléments, nous vous tiendrons informés.

Pour avoir plus d’information sur les budgets, vous pouvez consulter le lien suivant : http://www.cqff.com/

Bonne journée

- Détails

Bonjour,

Nous avons ressorti les éléments du budget provincial et fédéral qui touchent à vos finances personnelles. Il y a plusieurs mesures de dépenses importantes qui n’augmentent pas la compétitivité du pays. Le déficit du dernier exercice fédéral est fixé à 354 milliards de dollars. Pour la prochaine année, un déficit de 155 milliards de dollars est prévu. Pas de retour prévu à l’équilibre budgétaire.

Ces mesures sont favorables à la croissance économique à court terme, donc positives pour les marchés boursiers au cours des 2 prochaines années. Une dette élevée amène cependant un risque de voir la cote de crédit du Canada baisser. Ce qui amènerait des taux d’intérêts plus élevés à payer sur la dette. Ceci est défavorable et réduirait la croissance économique à long terme.

Il ne faut pas oublier que la dette devra être payée un jour par les futures générations. Les taux d’impôts sont déjà très élevés au Canada, la marge de manœuvre du pays se réduit à mesure que la dette augmente. Le gouvernement Mulroney avait créé la TPS en 1991 dans le but de réduire le déficit. Des mesures d’augmentations des impôts et des coupures gouvernementales sont à prévoir à moyen terme. On ne peut pas toujours dépenser plus que ses revenus.

Budget fédéral

Voici quelques points qui touchent les finances personnelles :

- La pension de sécurité de vieillesse sera augmentée de 10% dès juillet 2022 pour les 75 ans et plus. Un montant additionnel de 500$ leur sera également versé en 2021.

- Établissement d’un système national de service de garde

- Salaire minimum à 15$ de l’heure

- Prolongement de plusieurs mesures de soutien pour la COVID

- Taxes de luxe pour des biens de plus de 100 000$

- Taxes à venir pour les géants du web, qui sera sûrement payée par les consommateurs.

- Pas de changements aux taux d’impôts, au taux d’inclusion des gains en capital, à l’exonération pour résidence principale.

Budget provincial

- Réduction du crédit d'impôt pour dividende non déterminé

- Crédits d'impôts favorisant des entreprises de secteurs ciblés

- Élargissement de l'obligation de collecter la TVQ pour le commerce électronique

Pour avoir plus d’information sur les budgets, vous pouvez consulter le lien suivant : http://www.cqff.com/

Bonne journée

- Détails

Bonjour,

Investissements verts

Avec l’ampleur de la crise sanitaire que nous avons vécue, nous souhaitons vous mentionner qu’il est possible d’avoir des investissements VERTS dans votre portefeuille. La majorité de nos gestionnaires sont accrédités aux normes ESG (environnement, sociale et gouvernance). Par contre, si vous souhaitez que vos investissements soient davantage impliqués aux niveaux de l’environnement (par exemple qu’ils n’aient pas de compagnies pétrolières), il existe des placements de ce type. Si vous voulez en savoir plus, simplement me le mentionner et nous pourrons en discuter.

Bureau sans papier

D’autre part, nous tenons à vous mentionner que notre bureau est maintenant 100% sans papier. Nous avons amélioré nos processus et optimisé l’utilisation de la technologie pour gagner en efficacité et nous permettre de mieux vous servir. Dorénavant, pratiquement la totalité des documents peuvent être signés électroniquement et de façon très sécuritaire. Vous serez appelé à utiliser la signature électronique dans les prochains mois, si ce n’est pas déjà fait.

Merci et bonne journée

- Détails

Bonjour,

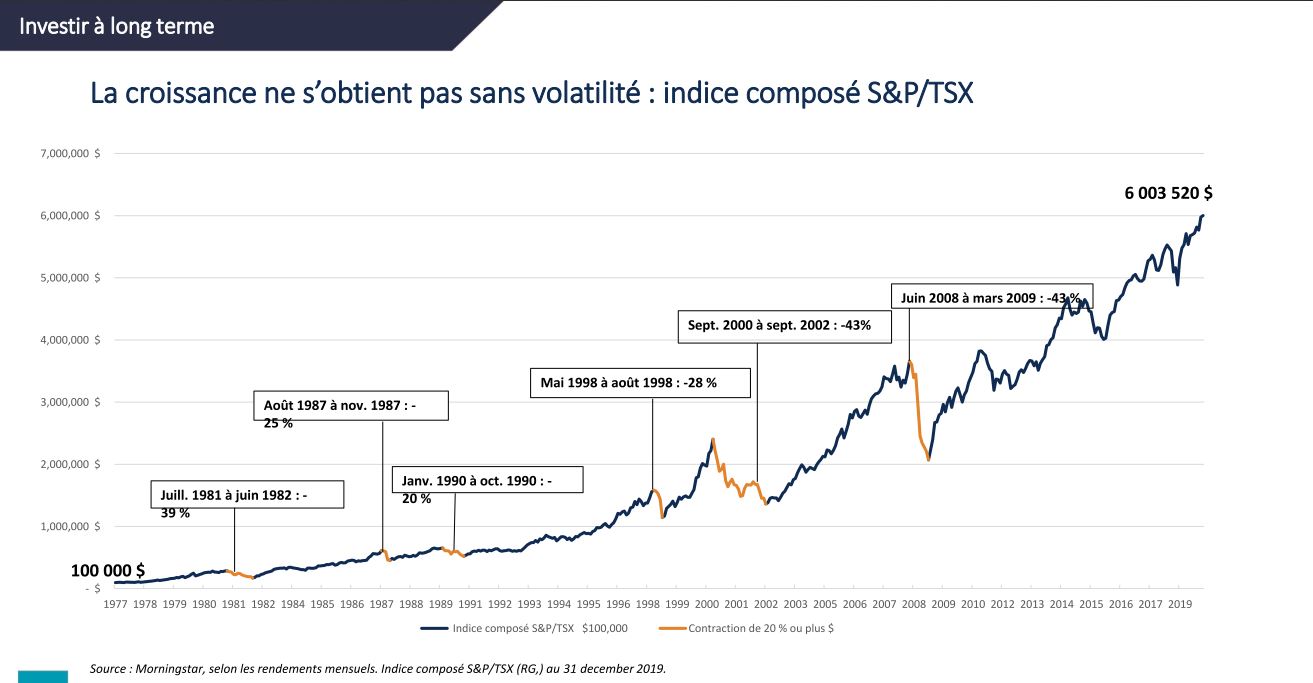

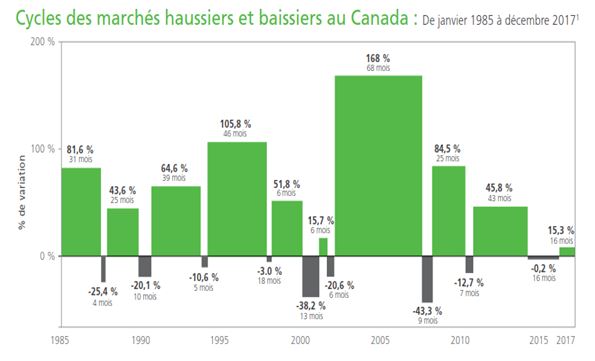

Nous avons ressorti des données historiques afin de voir comment se sont comportés les marchés lors des crises antérieures :

- Page 1

- La bourse reprend toujours, même après des baisses importantes et génère des gains à long terme

- 43% est la pire baisse des 40 dernières années.

- La bourse a baissé de 31% au cours des 3 dernières semaines

- La bourse reprend toujours, même après des baisses importantes et génère des gains à long terme

- Page 2 : Ampleur et durée des hausses et baisses sur la bourse américaine.

- Les hausses sont plus importantes que les baisses et durent plus longtemps

- Page 3 : Un investisseur qui vend et achète souvent et qui manque les meilleures journées à la bourse verra son gain grandement réduit

- Page 4 : Les investisseurs ont tendance à investir quand la bourse est haute et réduire leurs investissements quand la bourse est basse.

- L’inverse du comportement rationnel. C’est ce qui amène la bourse à monter trop haut et baisser trop bas.

- Le fait de voir une valeur quotidienne pour ses placements explique ce phénomène en partie. Un investisseur immobilier ou un propriétaire d’entreprise ne verra pas la valeur de son bien fluctuer à chaque jour.

- Page 5

- Après la baisse de 43% en 2008, un investisseur qui ajoute 10 000$ à son investissement initial fait un gain beaucoup plus grand que la personne qui n’a pas bougé. L’investisseur qui a vendu pour acheter un dépôt garanti n’a pas rattrapé sa perte 10 ans plus tard.

La situation actuelle est inquiétante, mais elle va passer et la bourse remontera. Ce que l'histoire nous a enseigné, à maintes reprises, c'est que le marché boursier atteindra son creux avant le creux de l'économie. Les périodes de crises créent des opportunités. Pourquoi ne pas devancer vos investissements REER et ou CÉLI ou transférer une partie de vos obligations en actions alors que la bourse est basse?

N’hésitez pas à nous contacter si vous désirez profiter de l’opportunité ou si vous avez des questions.

Merci et bonne journée

- Détails

Bonjour,

Voici un articile très intéressant publié par CFA Institute qui résume bien les facteurs clés de la retraite. Le but est de mettre en valeur les principes et les pratiques essentiels pour aider les investisseurs à atteindre leur objectif de retraite :

https://www.cfasociety.org/canada/Documents/CFA_DocumentEMSR_FR.pdf

CFA Institute est à l’avant-garde du comportement éthique dans les marchés d’investissement et une source de connaissances respectée au sein de la communauté financière mondiale.

Bonne lecture !

- Détails

Dans notre communication de janvier, nous avons parlé de la volatilité et la baisse des marchés en 2018. Et bien les marchés financiers sont repartis à la hausse en 2019 et la baisse de 2018 a déjà été rattrapée après 1 mois. Vous êtes probablement surpris d’apprendre cela car les médias parlent plus des nouvelles négatives que des nouvelles positives. Prenez garde de ne pas croire ce que tout le monde dit. Nous sommes vos spécialistes, n’hésitez pas à nous contacter si vous avez des interrogations sur vos finances.

Nos gestionnaires ont été actifs dans les derniers mois. Ils ont vendu des actions dont le prix avait augmenté et atteint la valeur économique, ils ont investi les liquidités du fonds et profité de la baisse pour acheter des actions à bas prix. En 2018 les profits des entreprises ont augmentés alors que le prix de leur action en bourse baissait. Les prévisions des économistes dont les médias parlent tant ne se sont pas avérées bonnes. Nous ne misons pas sur les prévisions économiques du futur pour faires des gains dans nos placements. Nous investissons plutôt dans de bonnes entreprises qui vont faire croître leurs profits au cours des cycles économiques. Il faut acheter les actions à bas prix, être patient et avoir la sagesse de ne pas vendre en panique à la première baisse. Finalement, ne pas s’inquiéter des fluctuations car on sait que c’est une stratégie éprouvée et gagnante à long terme.

Nous vous rappelons que la date limite pour la cotisation au REER est le 1er mars. Pour 2019, vous pouvez ajouter un montant additionnel de 6 000$ à votre CÉLI.

N’hésitez pas à nous contacter pour toute question relative à votre planification financière.

- Détails

Nous vous souhaitons une très belle année 2019, remplie de santé et de bonheur pour vous et vos proches.

Un retour sur l’année 2018 nous permet de constater qu’il y a eu une baisse sur les marchés boursiers mondiaux. Voici 4 éléments qui vous aideront à mieux comprendre les fluctuations, et surtout à mieux vivre avec.

La volatilité est normale. Les marchés subissent souvent des reculs.

Voici l’évolution d’un placement de 10 000$ dans le fonds CI Chef de file mondiaux. Il y a eu plusieurs périodes de baisse depuis 10 ans, mais le montant de 10 000$ investi en 2008 vaut maintenant plus de 30 000$.

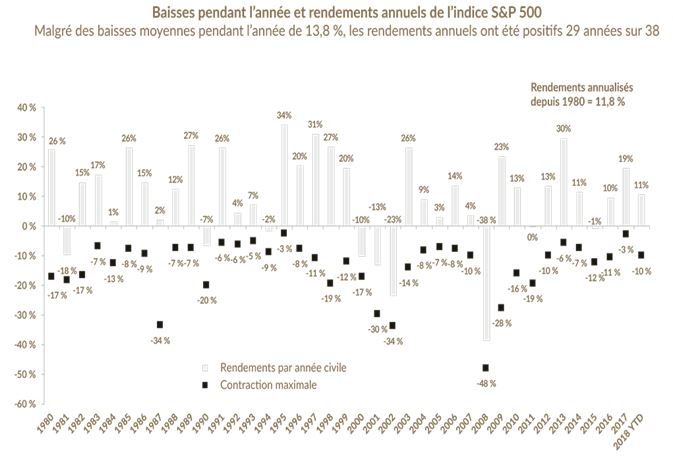

Les marchés boursiers ont subi des périodes de baisse à chaque année depuis 1980

Les données historiques montrent que le marché boursier connaît une baisse de 13,8 % par année en moyenne. En sachant qu’il est préférable d’investir dans des titres lorsque leur cours est en baisse plutôt que le contraire, les investisseurs chevronnés ne devraient plus entretenir aucun doute lors du prochain recul des marchés. Il faut voir les baisses comme des opportunités qui reviennent d’une année à l’autre. Nous n’échapperons pas à ce phénomène dans les années à venir, donc les investisseurs avertis peuvent difficilement être pris au dépourvu. Bien au contraire, il leur sera plus facile de profiter d’occasions de placement intéressantes. Quand on sait que notre argent est investi dans des entreprises solides et profitables, la crainte de perdre tout son argent disparait.

Devrait-on vendre ses placements quand la bourse baisse?

La ligne verte montre l’évolution de la bourse et la ligne rouge le rendement d’un investisseur qui raterait 1% des meilleures journées. Cela démontre l’importance d’avoir un plan à long terme et de ne pas toujours le changer.

Pourquoi le marché boursier procure des gains plus importants à long terme?

Les périodes de baisse des marchés durent moins longtemps que les périodes de hausse des marchés. Et le gain pendant les périodes de hausse est plus important que la baisse lors des corrections.

En espérant que ces informations vous aideront à bien comprendre l’évolution des marchés boursiers. Et à profiter des périodes négatives pour améliorer vos gains à long terme.

N’hésitez pas à nous contacter si vous avez des questions.

Source : Bloomberg L.P. Au 30 septembre 2018. Rendements en dollars américains fondés sur l’indice des cours seulement, à l’exclusion des dividendes. Les baisses maximales représentent les baisses les plus importantes pendant l’année, où les cours des actions passent d’un haut à un creux pendant l’année civile. Rendements pour l’année civile, de 1980 à 2017. Les rendements annualisés tiennent compte du réinvestissement des dividendes. L’indice S&P 500 est un indice diversifié pondéré en fonction de la capitalisation boursière qui se compose de 500 titres américains parmi les plus importants et les plus détenus.

Source : Gestion de Placements TD Inc. et MorningstarMD Direct. Rendements du cycle marché haussier/marché baissier sont ceux de l’indice composé de rendement total S&P/TSX. Indice composé S&P/TSX. Les rendements des indices ne servent qu’à des fins de comparaison. Les indices ne sont pas gérés et leurs rendements n’incluent aucuns frais de vente ou d’acquisition, car de tels frais réduiraient leur rendement. On ne peut investir directement dans un indice.

- Détails

Bonjour,

L’année 2017 a été très bonne du côté des actions. Plusieurs de nos gestionnaires se sont démarqués par leurs résultats. NordOuest au Canada, ainsi que CI, Edgepoint et Trimark au niveau mondial ont connu des performances étincelantes.

Au niveau des titres à revenu fixe, les obligations de sociétés ont continué à dégager des rendements supérieurs. Le fonds RBC Obligations à revenu mensuel a de son côté été en mesure de générer un rendement positif malgré la hausse des taux d’intérêts.

Le célèbre investisseur Warren Buffet a récemment fait des commentaires sur les marchés financiers. Voici l’essentiel de ses pensées :

- La baisse du taux d’impôt maximum des entreprises américaines de 35% à 21% signifie que les entreprises vont conserver une plus grande proportion de leurs profits. Donc la valeur de l’entreprise augmente. Dans le cas de sa compagnie de chemin de fer, c’est une hausse de 20% des profits. Il ne pense pas que le marché boursier a pleinement tenu compte de ce facteur très positif.

- Le marché boursier n’est pas trop cher par rapport aux taux d’intérêts. Il investi régulièrement dans les marchés boursiers les profits générés par ses entreprises.

- Il a peu confiance aux monnaies virtuelles...

La date limite pour la cotisation au REER est le 1er mars. L’investissement dans votre REER vous permet d’accroître vos actifs pour la retraite, de sauver de l’impôt et d’augmenter les prestations fiscales et crédits d’impôt du gouvernement. Comme à chaque année, nous vous offrons des prêts REER à un taux aussi bas que 3.95%. Il s’agit d’une excellente façon d’accroître votre épargne pour la retraite.

Pour 2018, vous pouvez ajouter un montant additionnel de 5 500$ à votre CÉLI.

N’hésitez pas à nous contacter pour toute question relative à votre planification financière.

Bonne journée,

- Détails

Comment optimiser le rendement après impôt des investissements de votre entreprise ou compagnie de gestion? Vous avez des interrogations au sujet du type de placements à choisir? Vous avez des questions sur les différents types de revenus de placement possibles? Vous vous demandez comment gérer vos investissements dans la compagnie, dans vos REER et CELI?

Voici un résumé des réponses à toutes ces questions.

- Détails

L’année 2016 a été une année mouvementée, avec la baisse du prix du pétrole en début d’année, la sortie de l’Angleterre de l’Union européenne et l’élection surprise de Donald Trump aux États-Unis. Comme toujours, les investisseurs qui ont maintenu leur plan à long terme ont été récompensés.

Notre position de longue date avec PHN obligations à rendement élevé a été rentable avec un rendement de 17% en 2016. Le portefeuille d’obligations prudentes avec RBC a rapporté 3%. Du côté des actions, nos gestionnaires ont procuré des rendements entre 7% et 16%.

La date limite pour la cotisation au REER est le 1er mars. L’investissement dans votre REER vous permet d’accroître vos actifs pour la retraite, de sauver de l’impôt et d’augmenter les prestations fiscales et crédits d’impôt du gouvernement. Comme à chaque année, nous vous offrons des prêts REER à un taux aussi bas que 2.95%. Il s’agit d’une excellente façon d’accroître votre épargne pour la retraite.

Pour 2017, vous pouvez ajouter un montant additionnel de 5 500$ à votre CÉLI.

N’hésitez pas à nous contacter pour toute question relative à votre planification financière.

Bonne journée,

- Détails

À quel rendement s’attendre pour les marchés boursiers dans le futur?

J’ai lu récemment un article de Jeremie J. Siegel, réputé professeur de finance aux États-Unis. Il commente le Schiller CAPE model pour évaluer le degré de sous-évaluation ou surévaluation de la bourse et prévoir le rendement futur des actions. Son analyse montre qu'en utilisant les NIPA profits (profits de toutes les compagnies américaines) à la place des profits comptables, les calculs indiquent que la bourse est bien évaluée présentement. Cela implique donc un rendement futur réel de 5%. Si l’inflation est de 1.5%, un rendement de 6.5% est prévu pour les actions à long terme. Le marché boursier ne serait pas surévalué comme l'indique le Schiller CAPE model. Car Schiller utilise les profits des 10 dernières années, profits qui ont été rabaissés en 2008 par les dévaluations d'actifs des compagnies.

En conclusion, les actions devraient continuer à procurer des rendements plus élevés que les autres classes d’actifs pour les investisseurs à long terme. Une obligation du gouvernement du Canada de 10 ans donne un rendement de seulement 1.3% par année présentement…

Réduction des frais de gestion

Vous savez que nous sommes constamment à la recherche des meilleurs gestionnaires de placement pour votre portefeuille. Aussi, nous visons à réduire les frais de gestion afin que le rendement net soit le plus élevé possible.

Nous sommes heureux de vous annoncer que RBC a réduit de 10% le frais de gestion de son fonds RBC Obligations à revenu mensuel. Le frais total (avec taxes) était auparavant de 1.20%. Il va être de 1.08% dès le mois de juin. RBC avait déjà des frais parmi les plus bas au Canada. Nous continuons à travailler dans votre intérêt.

Bonne semaine,

- Détails

Le temps

Dans cette vie, le temps est très précieux. Même s'il y a du temps pour jouer, du temps pour travailler, du temps pour s'amuser, du temps pour aimer, etc. Et lorsqu'il est perdu, il est impossible de le retrouver, et c'est pourquoi le temps est si précieux. Le placement ne consiste pas vraiment à profiter de la vie, mais plutôt à planifier l'avenir et laisser le temps faire son œuvre.

Voici un tableau illustrant la valeur future d’un dépôt unique de 1 000$ selon différents taux de rendement annuels :

| Années | 5 % | 10 % | 15 % | 20 % |

| 5 | 1 276 $ | 1 611 $ | 2 011 $ | 2 488 $ |

| 10 | 1 629 $ | 2 594 $ | 4 046 $ | 6 192 $ |

| 20 | 2 653 $ | 6 727 $ | 16 367 $ | 38 338 $ |

| 30 | 4 322 $ | 17 449 $ | 66 212 $ | 237 376 $ |

| 40 | 7 040 $ | 45 259 $ | 267 864 $ | 1 469 772 $ |

Voici un tableau montrant l’évolution d’un placement de 1 000$ chaque année selon les différents taux de rendement annuels :

| Années | 5 % | 10 % | 15 % | 20 % |

| 5 | 5 802 $ | 6 716 $ | 7 754 $ | 8 930 $ |

| 10 | 13 207 $ | 17 531 $ | 28 002 $ | 31 150 $ |

| 20 | 34 719 $ | 63 002 $ | 117 810 $ | 224 026 $ |

| 30 | 69 761 $ | 180 943 $ | 499 957 $ | 1 418 882 $ |

| 40 | 126 840 $ | 486 852 $ | 2 045 954 $ | 8 812 629 $ |

Investir consiste à renoncer à la consommation aujourd'hui afin de pouvoir consommer plus tard. Peu importe le nom que vous lui donnez, petit coussin, bas de laine ou fonds de retraite, l'idée consiste à épargner aujourd'hui en fonction de l'avenir. Mais investir est idéalement une démarche qui dure toute votre vie, et non seulement un court intervalle de 10 ans. Si vous y pensez bien, la réalité est que 40 ans correspond davantage à l'horizon de placement de la plupart des investisseurs. Même si vous attendez jusqu'à 40 ans pour commencer à investir, vous prévoyez probablement vivre encore un autre 40 ans.

Même si un investisseur a 60 ans, son horizon de placement doit être d'au moins 30 ans – ce qui peut sembler paradoxal pour plusieurs investisseurs. Mais s'il est suffisamment chanceux pour atteindre l'âge de 90 ans, ne serait-il pas bête de manquer d'argent juste parce qu'il croyait mourir plus jeune? Avec un horizon de placement de 30 ans et plus pour une personne de 60 ans, il apparaît ridicule de s'affoler devant un peu de volatilité, particulièrement lorsque nous constatons la longueur réelle de l'horizon de placement de la majorité des investisseurs.

Article écrit Par Geoff MacDonald, gestionnaire de portefeuille d’Edgepoint

- Détails

Vous avez des interrogations au sujet de la conception d’un testament. Vous avez des questions sur les différents types de testaments, les « trousses testamentaires », les modifications que l’on peut y apporter ou la fréquence à laquelle il faut les réviser? Voici un résumé des réponses à vos questions concernant le testament.

- Détails

Vous pouvez prendre un certain nombre de mesures pour simplifier votre succession. Ces 9 étapes vous guideront tout au long du processus, mais votre planificateur financier pourra vous aider.

- Détails

Le Code d’éthique et les Normes (« Standards ») de conduite professionnelle du CFA Institute incarnent les valeurs fondamentales du CFA Institute dans sa volonté d’être la référence pour les professionnels de l’investissement dans le monde entier, en établissant des Normes (« Standards ») élevées en matière de formation, d’intégrité et d’excellence professionnelle. Ces Normes d’éthique élevées conditionnent et pérennisent la confiance du public vis-à-vis des marchés financiers et des professionnels de l’investissement.

- Détails

L’Institut québécois de planification financière (IQPF) a révisé les huit principes directeurs à la base du code de déontologie des planificateurs financiers

- Détails

Vous pouvez investir dans le REÉÉ de vos enfants ou petits enfants et obtenir une subvention de 30% du gouvernement. Vous pouvez ouvrir un compte REÉÉ dès la naissance de votre enfant. Si votre enfant a entre 11 ans et 17 ans et que vous n'avez pas maximisé les cotisations, j'ai développé des stratégies intéressantes pour obtenir jusqu'à 1500$ de subvention annuelle par enfant.

Si vous n'avez pas les liquidités, il suffit d'utiliser une marge de crédit hypothécaire et de la rembourser avec le REÉÉ lorsque votre enfant s'inscrit aux études post secondaires. Cette stratégie vous permettra d'obtenir plusieurs milliers de dollars pour les études de vos enfants. L'argent doit être investi avant le 20 décembre pour s'assurer de recevoir la subvention de l'année 2012. Vous pouvez cliquer ici pour plus d'informations sur les REÉÉ.

- Détails

Sommaire de la chronique:

- La Grèce, la volatilité et les perspectives

- Budget Fédéral 2011

- Mise à jour de 2 gestionnaires

- L'assurance-vie dans un contexte successoral

- Détails

Sommaire de la chronique:

- Le comportement boursier en temps de crise

- Budget 2011 du Québec

- Un rappel sur l'assurance

- Qu'est-ce que l'ABF (Analyse des besoins financiers)

418-622-2006 | 1-855-922-2006 | prichard@investiafinance.com

Politique de traitement des plaintes